阅读:0

听报道

“5年10倍”的茅台将张坤推向了“公募一哥”的宝座,不仅管理规模突破千亿,更是收获了一大波90后、00后新生代ikun粉丝,可谓是流量之王。

众所周知,张坤是一个“白酒重度爱好者”。张坤自2013年开始买入茅台之后,白酒一直在张坤前十大重仓之中占有重要地位。截至2020年底,张坤管理的易方达中小盘基金前四大重仓股全是白酒,合计占比接近40%。

今天我们来聊一聊张坤“喝酒”的历程,回顾过去,更加客观中立地评价下基金经理的投资风格。张坤重仓白酒到底是运气使然,还是实力展现?

一、八项规定之后,大胆“抄底”茅台

张坤从2012年9月28日首次开始管理公募基金,接手易方达中小盘混合基金,这也是张坤管理时间最长的一只基金。

在张坤接手之前,易方达中小盘基金持仓一直处于比较分散的状态。前十大持仓集中度不到40%,同时行业方面也较为分散,前十大持仓中也未见任何白酒的踪影。

2012年底限制三公消费禁令出台,白酒行业黄金十年戛然而止。行业寒冬,人人自危,茅台酒“滞销"新闻屡见不鲜。

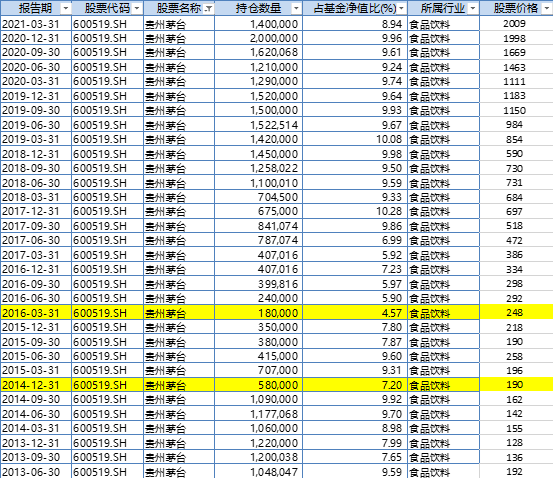

张坤正是在此时开始“喝酒”。2013年6月,茅台第一次出现在易方达中小盘半年报的前十大持仓中,意味着张坤是从2013年二季度开始重仓茅台。当时茅台正经历了八项规定后一波大幅调整,股价从2012年年中270元高点,下跌到2013年4月的170元,可以估算张坤建仓价格区间在170-200元之间。

二、抄底抄在了半山腰

2013年6月至2013年底的半年中,易方达中小盘持仓茅台数量都在100万股左右,持股数量波动不大。这意味着从2013年2季度张坤均价185元抄底茅台后,茅台一路下跌到2013年底120元,下跌幅度高达35%。很明显,和大部分韭菜一样,刚开始管理基金的张坤抄底抄在了半山腰,抄底后半年内也被套了35%。

2013年易方达中小盘基金排名335/529,前50%都没达到,也可以看出该基金表现一般。

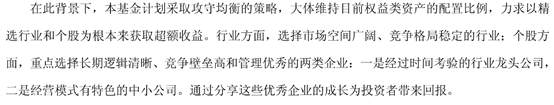

再看看2013年年报中张坤是怎么和投资者谈“喝酒”这件事情的:

总结起来,四季度开始加仓了消费股,更看重长期逻辑清晰、竞争壁垒高、经过时间考验的行业龙头。从年报来看,对于抄底被套,张坤表现得还比较淡定。

三、难熬的第一个3年,解套跑路?

在被套一年半之后,2014年4季度张坤开始了第一次主动减持茅台,持股数量从109万股大幅减持到58万股,大约减持了一半茅台,而此时茅台价格190元,刚好回到他的建仓价格区间。可以说,从2013年2季度开始买入茅台,到2014年4季度减持茅台,张坤和大多数散户刚开始炒股的散户一样,先是抄底抄在了半山腰,而后被套35%,再1年半后回到成本价减持一半。

事情还没结束,2014年之后张坤继续减持了茅台,直到2016年一季度,茅台持仓数量降到18万股的历史新低,不到最初抄底股数的两成。减持价格也仅在250元以内,仅获得了非常一般的收益。

我们可以看看2016年一季度报,张坤是如何看待喝酒这件事的,为啥要卖出茅台,难道初心有所改变?

“对于部分中大市值公司来说,在长期的竞争中已经形成了坚固的竞争壁垒,资产负债表和现金流十分健康,其成长速度不快却很扎实,其估值反应的是对中期前景的较为悲观的预期,其估值跟国际市场和历史水平相比也具有吸引力。”

这段分析中,张坤表达了对通胀的担忧,同时觉得中小市值估值过高,怕业绩兑现有困难。而大股票虽然增长缓慢,但确定性较高,估值也有吸引力。而我们反观茅台2014年——2016年归母净利润分别是153亿元、155亿元和167亿元,增长确实缓慢。但不知道此时张坤为啥要减持茅台,茅台应该是非常符合他说的那种成长速度不快却很扎实的中大市值公司。至少在这个时刻,张坤对于茅台是很矛盾的。

这就是张坤投资生涯的第一个三年,也是他“喝酒”的第一个三年,确实有点难熬。

四、不忘初心,坚定持有

2016年二季度开始,张坤刚好有了三年的投资历练。从这一刻开始,他坚定加仓了茅台,并在之后从未主动减持过。茅台股价也开始了最近5年10倍的腾飞之路,一路上涨到2021年2000元出头。这5年间,张坤更加坚定自己的投资逻辑了,从历年的投资分析报告中,都能看到他更看重长期逻辑清晰、竞争壁垒高、经过时间考验的行业龙头。

张坤后面访谈中说,茅台在2013年遇到的问题是需求侧的断崖,但在供给侧并没有人替代它。它还是中国白酒的第一品牌,这件事是没有变的,很多人没想过这一点。大家想的是,三公需求占一半,这种需求没有了。如果只看一年,这是对的,是核心矛盾。但如果看十年,这就不是核心矛盾,东西好不好才是核心矛盾。

关于茅台股价是不是贵了,张坤有自己独特的见解。他的逻辑是:“价格是不是贵,跟涨多少没关系,它不取决于PE(市盈率)、PB(市净率)或者PS(市销率)。而是取决如果你有足够多的钱,你愿不愿意私有化它,你能不能算得过这笔账”。

张坤曾经说过回撤是个结果,如果选对了公司,结果上应该是回撤没有那么大。他非常重视通过选股来控制风险,而不是通过仓位的调节。2017年开始,他的股票仓位都在85%以上,甚至很多时段超过90%。同时,张坤的持股集中度(前十大重仓股市值占基金资产净值的比重)也非常高。

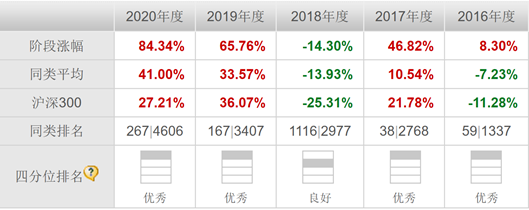

从2016年开始以白酒领头的消费股开始崛起,张坤也开挂了,易方达中小盘的投资业绩排名也一直靠前,取得了优秀的成绩,并成为如今的流量明星。

最后总结几点:

1、任何明星基金经理都是人,不是神,也是需要时间来积累和学习的。张坤在2013年开始买入茅台,到2016年茅台起飞,整整提前了3年。这三年间张坤也犹豫过,矛盾过,但他成长了。

2、客观地说,张坤坚定投资茅台更多是实力的体现,是他将自己坚信的投资理念付诸实践的体现,他做到了知行合一。我们用现在的眼光来评价过去张坤的犹豫,是过于苛刻的。茅台一直在那里,大家谁都可以买。我相信过去5年,有很多人都与茅台有过一段幸运的相遇,但能坚持不减持,一路相伴下来的能有几人。张坤曾在访谈中提到,一个公司如果我说得再好,但如果没有重仓,没有长期持有,说明对这个事物的理解程度还没到那个份上。大家很容易低估重仓持有一个公司的难度,但这是对持有人水平很重要的一个考量。

3、看一个投资人至少要十年时间去评估,才能把运气、周期、风格这些东西接近中性化的状态。选基金不是简单看过往业绩,而是看基金管理人的能力!只有具备了深刻的认知,才有可能获得长期的稳定回报。张坤和其他优秀的基金经理正是锤炼了对投资深刻的认知,才有胆识和信心长期持有自己看好的标的,一直到价值被充分释放。

因为相信,才能看见。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号